今回は障がい者が受けられる障害者控除や非課税措置について解説します。

前回の記事では保険料の減免制度について解説しました。

ぜひそちらも併せてご覧ください。

障害者控除

障がい者本人または障がい者を扶養している方は、一部の税金の控除を受けられます。

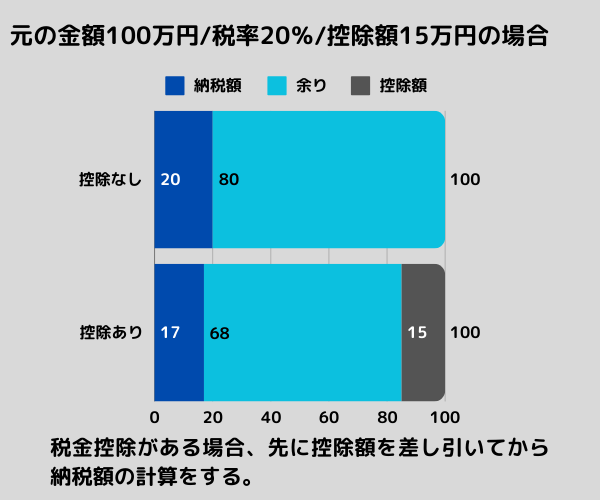

税金の控除とは、税金の計算をするのに使う金額から先に一定額を差し引いて税負担を軽減させることです。

所得税

障がい者本人の場合、障害者控除として27万円が所得金額から差し引かれます。

配偶者または扶養親族が障がい者の場合は、1人につき27万円が障害者控除として差し引かれます。

所得税の障害者控除は、扶養控除が適用されない16歳未満の扶養親族がいる場合にも適用されます。

また、本人または配偶者が特別障害者の場合の控除額は40万円(扶養親族の場合1人につき40万円)になります。

特別障がい者とは、以下のような人を指します。

- 精神的な障がいのために、弁識能力が欠如している人

- 精神保健指定医などにより重度の知的障害があると診断された人

- 精神障害者保健福祉手帳の等級が1級の人

- 身体障害者手帳の等級が1級または2級の人

- 戦傷病者手帳の交付を受けている人のうち、障害の程度が恩給法に定める特別項症から第3項症までの人

- 厚生労働大臣の認定を受けている原爆被害者

- その年の12月31日の時点で6ヶ月以上寝たきりの状態で、複雑な介護を必要とする人

- 精神または身体に障がいがある人のうち、市町村等の認定を受けた人

相続税

相続人が障がい者のとき、85歳になるまでの年数1年につき10万円が障害者控除として、相続税額として差し引かれます。

例えば相続人が45歳だった場合、85歳までの年数である40に10万をかけた400万円の控除を受けることができます。

なお、相続人が特別障害者の場合は、控除額が1年につき20万円になります。

非課税措置

納税者本人が障がい者の場合、一部の税金が非課税になります。

非課税とは、本来は納めなくてはならない税金が免除になることです。

似た言葉に「不課税」がありますが、こちらは寄付金や賠償金などのそもそも課税の対象にならないものに用いられます。

贈与税

特定障害者に対する財産の贈与があった場合、一定金額までは贈与税が非課税になります。

特定障害者とは、特別障害者または特別障害者以外の精神障がい者の方のことを指します。

非課税になる金額の上限は特別障害者は6,000万円、精神障がい者は3,000万円です。

心身障害者扶養共済制度に基づく給付金

心身障害者扶養共済制度に基づいて支給される給付金については、所得税が非課税になります。

心身障害者扶養共済制度(しょうがい共済)とは、地方公共団体が条例によって実施する制度です。

障がいのある子供を育てている保護者が毎月掛け金を納めることで、障がい者本人に一定額の年金が一生涯支給されるようになります。

障害年金

障害年金も非課税所得という扱いになるため、所得税の対象にはなりません。

障害年金についてはこちらの記事で詳しく解説しています。

ぜひご覧ください。

おすすめ記事:A型事業所勤務でも障害年金は貰えるの?

少額貯蓄の利子

以下の条件に当てはまる場合には、350万円までの預貯金の利子を非課税にすることができます。

- 身体障害手帳の交付を受けている

- 遺族基礎年金を受給している

- 寡婦年金を受給している(妻)

- 児童扶養手当を受けている(児童の母)

注意点

ここまでで紹介した税金の減免を利用するにあたって、いくつかの注意点が存在します。

基本的に申請・申告が必須

税金の控除や非課税措置を適用するためには、基本的に申請や申告が必須です。

それぞれの税金の申請・申告のタイミングは以下の通りです。

| 税金の種類 | 申請・申告のタイミング |

| 所得税 | 確定申告時 |

| 相続税 | 相続が開始したことを知った日の翌日から10ヶ月以内 |

| 贈与税 | 信託がされる日まで |

| 少額貯蓄の利子 | 最初に預け入れ等をする日まで |

配偶者の障害者控除には所得の制限がある

配偶者が障がい者の場合、所得税の控除を受けることができますが、それには配偶者の所得が48万円以下(収入のみの場合103万円以下)である必要があります。

まとめ

- 所得税と相続税では、障害者控除が適用される。

- 贈与税・一部の年金・少額貯蓄の利子は非課税措置の対象になる。

- 税金控除や非課税措置を受ける際には、申請・申告のタイミングや細かい条件に注意すべき

いかがだったでしょうか?

前回紹介した保険料の減免制度と合わせて利用すれば、かなりのお金を節約することができると思います。

使える制度は上手く使って、少しでも余裕のある生活ができるといいですね。

では、次回の記事でまたお会いしましょう!

国税庁HP:障害者と税|国税庁